Тяжёлый случай лёгкой промышленности

Автор – Александр Запольскис

Какие меры необходимы для оживления российского легпрома? Чаще всего понятие лёгкой промышленности у большинства людей ассоциируется с чем-то несерьёзным. Что такое рубашка по сравнению с атомным ледоколом? Один среднемагистральный авиалайнер, скажем, Boeing-767-300ER, стоит примерно 115,5 млн долл. США. Чтобы выручить такую же сумму, необходимо произвести и продать 5,77 млн штук среднестатистических футболок-поло. Однако если присмотреться к деталям, картина начинает играть совсем другими красками.

В крупнейшей экономике мира Китае (ВВП по ППС 21,2 трлн долл. за 2016 год) на долю лёгкой промышленности пришёлся 21%. Это всего на 2% меньше, чем Поднебесная получает за счёт сельского хозяйства, и половина от совокупной доли обрабатывающей промышленности страны. Больше доля только у Португалии – 22%. У других стран меньше: Италия – 12%, Германия – 6%, США – 4%. Но учитывая размеры их экономик, это всё равно значительные деньги и серьёзный вклад в общую занятость трудоспособного населения. Последнее в особенности важно, учитывая нынешние кризисные тенденции как в мировой экономике, так и в экономике России. Таким образом, вопрос развития лёгкой промышленности в РФ приобретает особую важность, в том числе и потому, что эта отрасль отличается существенно более высокими темпами отдачи от инвестиций по сравнению с тяжёлой промышленностью, автомобилестроением или вычислительной техникой.

Китайская швейная фабрика в Ганьджоу

Мировая практика показывает, что новый радиоэлектронный завод окупается в среднем за 5–6 лет, в то время как швейная фабрика на самоокупаемость выходит уже через 2,5–3 года. И по инвестиционной ёмкости она значительно ниже, чем новый прокатный стан.

К тому же продукция лёгкой промышленности – это постельное бельё, одежда, обувь, то есть товары буквально повседневного спроса, мало чем, по сути, отличающиеся от продовольствия. Почему же тогда доля российского легпрома с 11,9% в 1990 году рухнула до 1% и только недавно едва дотянулась до 1,5% ВВП?

Международное разделение «лёгкого» труда

Прежде чем браться за анализ перспектив развития отечественной экономики, необходимо рассмотреть внешние условия, влияющие на доступность возможностей и динамику процессов в целом.

В самых общих чертах мировой легпром представлен следующими ключевыми направлениями: текстильное, обувное и швейное, из которых текстильная промышленность занимает основное место (свыше 65%). Важной отличительной чертой отрасли является прогрессирующая неравномерность в распределении доходов от продажи готовой продукции.

Если век назад производители сырья получали до 50% выручки, а производители полуфабрикатов и фурнитуры забирали ещё до 25%, то сегодня свыше 60% прибыли формируется производством готовых изделий и каналами сбыта, а на долю исходного сырья приходится менее 10%.

Последнее особенно важно, так как прямо указывает на крайне высокую степень конкуренции, препятствующей простому и быстрому возрождению производства необходимых видов сырья в России. Если выделка кожи привязана к животноводству, которое, кроме шкур, дает ещё мясо и молоко, то возделывание хлопка и шёлка теснейшим образом связано с климатическими условиями, которые в Китае, на Тайване, в Южной Корее, Индии, Турции и даже Средней Азии существенно лучше российских.

Потому не стоит удивляться, что 30% хлопчатобумажных тканей в мире производит Китай, 14% – Малайзия, 10% – Индия, 7% – Турция. Из 30–35 млрд м² мирового производства хлопчатобумажных тканей в год доля России составляет всего 1,4 млрд. Не последнюю роль тут сыграла советская ориентация текстильной промышленности на лён, шерсть и шёлк, доля которых в современном мировом потреблении сократилась до 10% и продолжает снижаться. Например, совокупное потребление шерстяных тканей в 2015 году составило всего 3 млрд м².

В свою очередь, наблюдается бурный рост спроса на смесовые ткани, где доля натурального волокна не превышает 50%, остальное составляют искусственные материалы, например, вискоза. В настоящий момент их потребление достигло 35–40 млрд м² и продолжает расти темпами в 7% ежегодно.

Хлопок и синтетика – наиболее широко используемые ткани в мире.

Важно отметить, что ткацкое производство достаточно тесно связано с производством исходного сырья, но ещё критичнее оно зависит от расположения швейных фабрик. Причина кроется в логистических расходах.

На одно и то же расстояние перевезти хлопок-сырец стоит в 5,5–6 раз дешевле, чем изготовленную из него ткань, и почти в 11 раз дешевле, чем сшитую из этой ткани одежду. Потому сегодня швейные производства локализованы прежде всего в регионах с дешёвой рабочей силой.

Так, в частности, средняя почасовая ставка работника в Индонезии составляет 0,24 долл. США; в Пакистане – 0,4; в Индии и Китае – 0,6; в США – 13 (с перспективой выхода к 2020 году до 15); во Франции – 14–15; в Германии – 21–22 долл. США.

В итоге весь сегмент массового производства занят всё теми же Китаем, Индонезией, Индией, Пакистаном и Турцией, а во Франции, Германии и США остаются только мелкосерийные объёмы очень дорогих, потому строго нишевых брендов.

Исключений из этого правила немного, пожалуй, разве что испанская Zara, которая производит 50% одежды в Галисии.

Ткацкая фабрика в Малайзии. Сотрудники там не только работают, но и ночуют. Так было в Японии в конце XIX – начале XX века.

В части потребления мир выглядит строго наоборот. Примерно 32% продукции лёгкой промышленности потребляет Европа, около 28% – США, до 30% – Китай. На весь остальной мир приходятся оставшиеся 10%.

Нужно искать уникальный путь

Анализ внешних условий показывает, что лёгкая промышленность для России важна и вполне может служить важным локомотивом экономики страны. В конце концов, в СССР она обеспечивала на порядок больший вклад в ВВП. Но в нынешних внешних и внутренних условиях идти традиционным путём через возрождение собственного производства, или делая ставку на низкую стоимость рабочей силы, мы не можем.

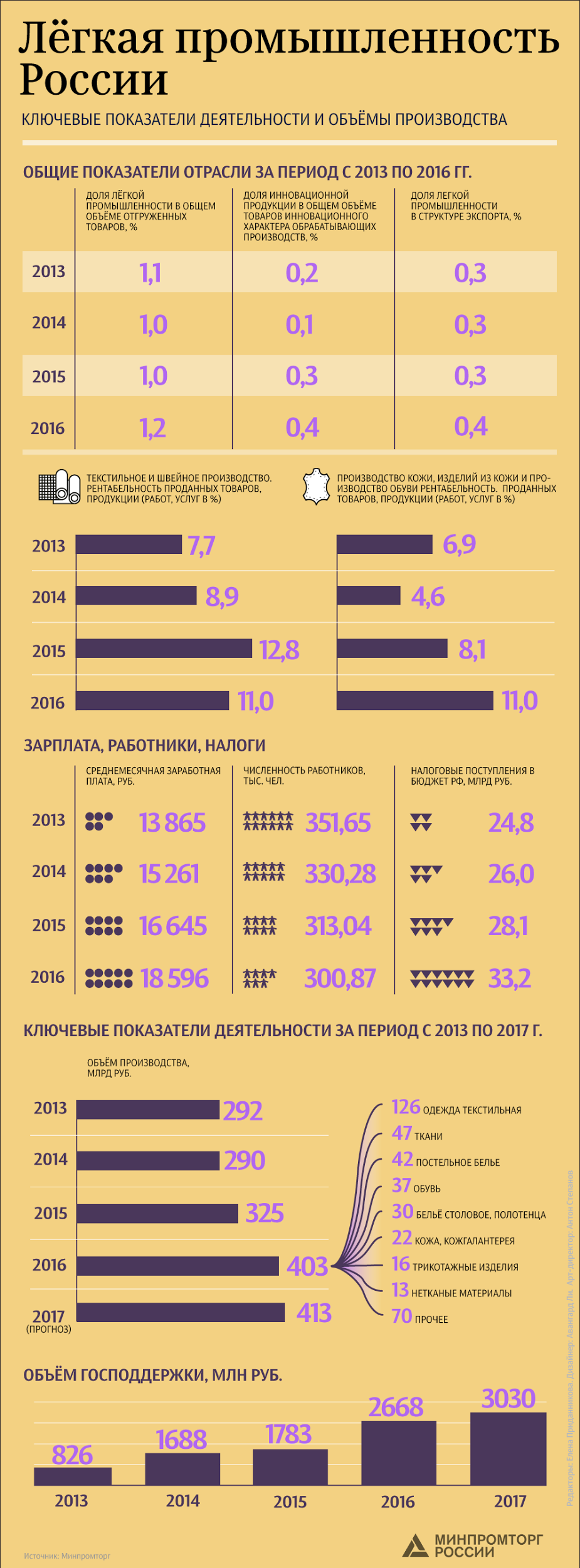

Сводные показатели лёгкой промышленности РФ за 2013–2016 годы

Средняя месячная зарплата работника лёгкой промышленности в нашей стране, по данным Минлегпрома, – 18 596 рублей, или 1,96 долл. в час, что втрое выше уровня Китая и в пять раз выше Пакистана, не говоря уже о Бангладеш или африканских странах.

Причём если для Африки 40 центов в час являются вполне существенными деньгами, то менее двух долларов в час в России считается явно недостаточным уровнем. Означает ли это заведомую невозможность успешной конкуренции с нынешними лидерами? Безусловно, нет. Если считать не через зарплату в час, а переходить, как это начали делать некоторые китайские производители, на размер издержек на единицу продукции. И учитывать специфику спроса.

Климатические условия не позволяют России выращивать конкурентоспособный хлопок. Однако при этом мы располагаем источниками сырья (нефть и газ) для производства искусственных нетканых материалов, спрос на которые растёт. Особенно в сегментах технических тканей, отделочных материалов (например, в автомобилестроении и мебельной промышленности), товаров для отдыха (особенно плащевые ткани, а также ткани для туристической амуниции) и для пошива верхней одежды (например, демисезонных и зимних курток). Если в 1950 году спрос на искусственные материалы составлял всего 5–7% от общего потребления, то сегодня более 70% – это смесовые ткани. Один только мировой рынок технического текстиля оценивается в 130 млрд долл., в то время как в России он едва превышает 77 млрд рублей. Это по меньшей мере странно, учитывая, например, программу импортозамещения в автомобильной промышленности, где доля текстильных компонентов достигает 20 кг на один автомобиль. К сожалению, на 92–98% там по-прежнему применяется импорт. В частности, тот же Китай за последние три года нарастил объём выпуска полиамида на 170%, полиэфирных волокон – на 200% и к настоящему моменту контролирует 46% рынка нетканых материалов. В 2015 году их в Россию было импортировано на сумму в 3 млрд долларов.

Вообще говоря, в части продукции лёгкой промышленности отечественный рынок демонстрирует откровенно неоднозначную ситуацию. С одной стороны, отрасль как бы растёт. За 2017 год данных пока нет, но за предыдущий, 2016-й, рост составил 20% в долевом отношении и 18% в размере поступлений в бюджет. При этом доля экспорта растёт незначительно, практически вся продукция потребляется на внутреннем рынке, где от 60 до 80% предложения составляет импорт, половина из которого – контрафакт.

В то же время мы пока не имеем возможности успешно конкурировать с малайзийскими или индийскими швейными предприятиями в Европе, но только перекрытие контрафактных поставок (чаще всего из Польши и стран Восточной Европы) позволяет минимум утроить ёмкость внутреннего рынка для товаров отечественного производства. Особенно в таких сегментах, как, например, постельное бельё, где фактор бренда ключевой роли не играет, в то время как качество является определяющим. Потенциально это может обеспечить рост выручки на 100–120 млрд рублей только в одной нише и до триллиона рублей по отрасли в целом.

О том, что именно так правильно, говорят итоги импортозамещения. После начала санкционной войны и введения ограничений на ввоз продукции из Евросоюза, под которые попали и источники контрафакта, доля отечественного трикотажа на российском рынке поднялась с 4% в 2014 до 12% в 2016 году, а прибыль до налогообложения по средним и крупным предприятиям увеличилась с 9 до 19%.

Вклад текстильной и швейной промышленности в экономику РФ

Напрашивается очевидный вывод.

Чтобы выйти на экономические показатели, позволяющие успешно конкурировать на мировом рынке с нынешними ведущими мировыми производителями, российской лёгкой промышленности необходимо минимум на полпорядка нарастить масштабы производства.

Только так возможно оптимизировать издержки и развить до нужного уровня логистику. Для этого необходимо вернуть контроль над внутренним рынком, заодно восстановив и уровень производственной компетентности. Потому что доля импорта в продаваемых в стране швейных изделиях держится на уровне 82–84%, обуви – 85–88%.

Причём в первую очередь вопрос касается общего потребительского рынка, а не бурно растущего сегмента рабочей спецодежды. Да, потенциально сегмент спецодежды в стране «пустой» более чем на 3/4, но его завоевание принесёт пользу только в части наращивания производства отечественных тканей, тогда как непосредственно пошивом заняты прежде всего предприятия Федеральной службы исполнения наказаний, что исключает возможность их эффективного использования для пошива одежды других видов, требующей принципиально иного подхода к дизайну, качеству и ассортименту.

Внутренние препятствия росту

Однако лёгкая промышленность – это не надстройка из цехов и швей, это ещё и фундамент из средств производства. Более чем десятикратное сокращение отрасли за прошедшую четверть века привело не только к снижению производства самой продукции, куда важнее, что вместе с этим полностью перестало существовать производство средств производства, то есть ассортимента оборудования, необходимого отрасли.

По состоянию на 2016 год доля станков со сроком эксплуатации до 10 лет составила 37%; от 11 до 20 лет – 24%; более 20 лет – 39%. Если учесть, что средний срок использования оборудования сегодня в мире колеблется около 15–18 лет, приходится признать, что львиная доля производственного парка отрасли безнадёжно устарела и необходимых технических (и экономических) показателей обеспечить не в состоянии. Но заменить его, кроме импорта, пока нечем. Сложился замкнутый круг.

Промышленные предприятия не берутся за разработку и организацию производства станков для лёгкой промышленности по причине отсутствия на них массового спроса ввиду незначительности размеров отрасли. Но отрасль наращивать размеры не может, потому что ресурсы имеющегося технического парка исчерпаны, а обновить его нечем. Российская промышленность конкурентоспособного оборудования не предлагает, а импорт дорог. К тому же дело усложняется различными коллизиями внешнеполитического характера. Тупик.

Предполагается, что помочь отрасли должна принятая Министерством торговли и промышленности России «Стратегия развития лёгкой промышленности до 2025 года», и многое в ней действительно пойдёт на пользу. Однако приходится признать, что ключевого вопроса – стимулирования разработки и производства отечественного оборудования – она как раз почти не касается. А без него отвоёвывать даже внутренний рынок представляется достаточно проблематичным. Равно как и без развития собственного производства сопутствующей фурнитуры (от ниток до заклёпок, молний и пуговиц).

Есть проблема и с финансами. Нынешняя банковская система умеет финансировать либо проекты, гарантированные государством, либо проекты, сулящие быстрый оборот и высокую прибыль. Лёгкая промышленность банкирами воспринимается как только своего рода магазин одежды. Тому способствует сезонная специфика работы отрасли, сосредоточивающая бизнес-процессы вокруг сезонных коллекций. Дизайнеры быстро, в пределах 8–10 недель, придумали линию моделей следующего сезона. Технологи за 2–3 недели разложили её в конкретные выкройки и подробный техпроцесс, а завод за три месяца сшил партию, которая ещё через две недели поступила в розничную сеть. 3/4 расходов на партию товара отбивается за первые 5–6 недель продаж. Потому банки полагают, что дольше чем на 2–2,5 года выдавать кредиты предприятиям смысла нет. Причём по коммерческим ставкам, одним из самых высоких по сравнению с другими отраслями. И требования к залогам минимум на 20% выше, чем для других видов деятельности. Тем самым отрасль оказывается сильно ограничена в финансовых ресурсах для собственной модернизации.

На форуме лёгкой промышленности, проведённом под эгидой Минпромторга РФ, ведущие представители отрасли предложили правительству концептуальную программу развития, включающую предложения по решению финансовых затруднений, в том числе механизмом целевых программ. Есть надежда, что если не все, то значительная часть её пунктов будет реализована на практике.

Пока же следует отметить, что кризис – это не только проблемы и сложности. Недаром в китайском языке это понятие обозначается сочетанием двух иероглифов, означающих опасность и шанс (возможность). Санкции, падение курса рубля, снижение покупательской способности населения, вызванное замедлением темпов роста экономики страны, – всё это, безусловно, создаёт проблемы. Однако в то же время это открывает и новые возможности. Так, например, в стране в частности, да и на рынке в целом, набирает темп тенденция снижения привлекательности брендов. Потребителю не так важно, что написано на логотипе, главное, насколько изделие удобно, красиво, функционально и доступно по цене. Опросы показывают, что интерес к брендовой одежде и обуви в Европе за прошедшие два года сократился на 26%. В России этот показатель оказался даже больше – 34,7%. Тем самым расширяется ниша для отечественных производителей. В особенности это касается мужских костюмов и мужской и женской верхней одежды, прежде всего курток.

В целом отечественные предприятия шить красиво и достаточно качественно уже научились. Осталось нарастить объём производства до такого уровня, когда шить внутри России станет так же выгодно, как заказывать в Турции или странах ЮВА. Уже в этом случае экономия на логистике даст существенное преимущество. Остаётся нарастить масштабы до отметки, позволяющей успешно конкурировать по цене конечной продукции не только на внутреннем, но и на экспортных рынках, по крайней мере в Европе.

Проблемы отечественной лёгкой промышленности сегодня на высшем уровне обсудили в Рязанской области

"Абибас" с тараканами: кто покупает контрафакт

Более подробную и разнообразную информацию о событиях, происходящих в России, на Украине и в других странах нашей прекрасной планеты, можно получить на Интернет-Конференциях, постоянно проводящихся на сайте «Ключи познания». Все Конференции – открытые и совершенно безплатные. Приглашаем всех просыпающихся и интересующихся…